La Procuraduría de la Defensa del Contribuyente propuso al Congreso de la Unión medidas que pretenden defender los derechos de los pagadores de impuestos ante el SAT y avala las disposiciones que Hacienda propuso en la Miscelánea Fiscal 2021

A propósito del Paquete Económico 2021 -que se está discutiendo en el Congreso de la Unión-, la Procuraduría de la Defensa del Contribuyente (Prodecon) propuso una serie de cambios fiscales para “salvaguardar los derechos e intereses de los pagadores de impuestos”.

Las propuestas de la Prodecon pretenden poner piso parejo en el pago del Impuesto al Valor Agregado (IVA) en medicamentos suministrados en hospitales, actualizar los beneficios en deducción de Impuesto Sobre la Renta (ISR) por gasto en educación y eliminar el pago de derechos por verificación que se cobra a las casas de cambio, entre otros.

No obstante, en temas sobre la Miscelánea Fiscal que han sido criticados por la oposición, Iniciativa Privada y especialistas, la institución se muestra más apegada a la línea del fisco, según declaraciones del delegado de la Prodecon en Baja California, Alonso Leonel Sánchez Derat.

IVA 0% A MEDICAMENTOS EN HOSPITALES

Ante la contingencia sanitaria por el virus SARS CoV-2 (COVID-19) y en aras de apoyar a las personas que se encuentran en tratamiento médico y están siendo hospitalizadas, la Prodecon propuso que se reforme el Artículo 2 A, fracción Primera, inciso B, de la Ley del IVA, para “establecer como supuesto de excepción que los medicamentos suministrados como parte de un servicio hospitalario también se graven a tasa 0”, señaló a ZETA Sánchez Derat.

Lo anterior, porque “el Servicio de Administración Tributaria (SAT) tiene el criterio de que cuando uno va a comprar una medicina a la farmacia, está exenta del pago del 16% del IVA, pero cuando la medicina es suministrada en hospitales -y eso es muy importante, porque ese es el diferenciador que genera la controversia- se paga el 16%”, al considerar que es parte de un servicio de hospitalización.

El SAT sostiene que esta situación no es una enajenación, sino parte de un servicio, pero la Prodecon considera que “no debería ser diferente” el que el paciente consuma un medicamento en su casa o en el hospital: “Creemos que ahí es un trato desigual para los pacientes, por lo que se debe homologar que los dos no paguen ese 16% de IVA”.

Si bien en 2016 la Prodecon hizo tal sugerencia al SAT, al mantenerse el criterio de la autoridad, actualmente dicha propuesta se está haciendo directamente al Congreso de la Unión para modificar la Ley en beneficio de los contribuyentes.

AMPLIAR DEDUCCIÓN DE ISR POR PAGO EN EDUCACIÓN

Otra propuesta de la Prodecon a los legisladores, consiste en que el decreto por el que se deduce el ISR por gastos de colegiaturas “pase a ser una deducción inherente en el Artículo 151 de la Ley del ISR, donde está el capítulo de las deducciones personales que puede tener cualquier persona asalariada o de actividad profesional”, expuso el representante estatal de la Prodecon.

La propuesta implica que la educación inicial y la educación superior se incluyan para poder deducir sus colegiaturas, conforme a la reforma constitucional de 2019 que hizo obligatorios ambos niveles educativos para el Estado mexicano.

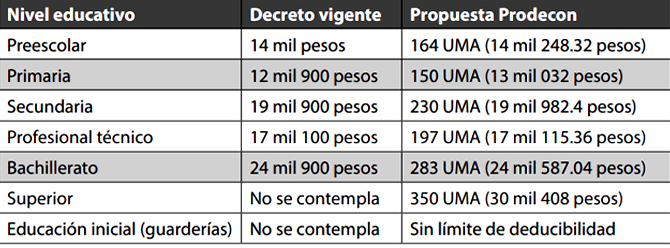

Adicionalmente, se solicitó actualizar las cantidades a deducir. Sánchez Derat explicó que actualmente en el decreto se tienen montos fijos para preescolar, primaria, secundaria y bachillerato que datan desde 2011, año en que se emitió.

“Al estar desde entonces, ya no es lo mismo lo que costaba la educación hace nueve años a lo que cuesta hoy. Lo que proponemos es que se cambie a UMA (Unidad de Medida y Actualización), con el fin de que estas cantidades se vayan actualizando con la inflación, y de esa forma también suban los beneficios de la deducción”, argumentó.

La propuesta de Prodecon para 2021 considera:

DEROGAR COBRO POR REVISIÓN A CASAS DE CAMBIO

La Prodecon Baja California también está pidiendo la derogación del pago de derecho a casas de cambio por las facultades de inspección y vigilancia de la Comisión Nacional Bancaria y de Valores (CNBV).

El Artículo 95 bis de la Ley General de Organizaciones y Entidades de Crédito establece que la CNBV debe verificar a las casas de cambio por temas de lavado de dinero. Por cada inspección o vigilancia de la Comisión, la casa de cambio tiene que pagar 40 mil 938 pesos, como si se tratara de un pago de derechos, pese a no ser así.

La Suprema Corte de Justicia de la Nación (SCJN) ya determinó que tal pago “es inconstitucional, porque es una actividad a la que el Estado está obligado”, de allí que la Prodecon haya pedido su derogación en la Ley de Derechos.

AMPLIAR EL BENEFICIO DE EXENCIÓN A PRODUCTORES

La Prodecon también propuso que en el Artículo 74 de la Ley del ISR se especifique que un pequeño productor del sector primario (agricultura, ganadería, explotación forestal, pesca y minería) pueda tener ingresos esporádicos derivados de actividades no empresariales sin perder el beneficio de exentar el ISR hasta por un millón 267 mil 720 pesos anuales, lo cual está condicionado a que el contribuyente tenga 90% de sus ingresos de esa actividad primaria que desempeñe.

Esta propuesta se debe a que actualmente, cuando el contribuyente tiene una donación esporádica, recibe un pago de jubilación o vende su casa, el porcentaje de sus ingresos se ve modificado y queda fuera del beneficio fiscal. Según la Secretaría de Agricultura y Desarrollo Rural (Sader), existen aproximadamente 10 mil 299 productores en Baja California que podrían ser sujetos a dicho beneficio.

PRODECON PONDERA MEDIDAS DEL SAT

Ante las críticas de legisladores de oposición, integrantes de la Iniciativa Privada y especialistas sobre la Ley de Ingresos y Miscelánea Fiscal -aprobadas el 21 de octubre por la Cámara de Diputados, y a aprobarse en el Senado a más tardar mañana sábado 31-, ZETA preguntó al delegado Sánchez Derat sobre la modificación al Artículo 45 del Código Fiscal de la Federación para permitir que el SAT use cámaras fotográficas y de video, grabadoras y teléfonos celulares para documentar las visitas domiciliarias a los contribuyentes.

Acorde con el delegado, el SAT tiene la facultad de hacer revisiones de domicilio para averiguar que no sean domicilios falsos y que el uso de estas herramientas digitales es para que pueda “tener prueba de que sí estuvo en ese domicilio, y de que sí intentó hacer una notificación, porque muchas veces a lo mejor las notificaciones del SAT pueden ser controvertidas en algún tribunal, y ellos quieren allegarse de más medios para dar certeza”.

Videograbada o no, la información que capture el SAT debe ser manejada con carácter reservado, puesto que son datos sensibles del contribuyente, “eso es lo que Prodecon estará vigilando”, aseveró.

En cuanto a la restricción para que las donatarias autorizadas no puedan recibir más del 50% de sus ingresos por actos no relacionados (medida que según los partidos de oposición afectará a 50 mil asociaciones civiles no lucrativas que emplean a 2.2% de la Población Económicamente Activa del país), aseguró que “una donataria que está en forma, con su objeto social, no tendría por qué verse afectada”.

Puede haber donatarias que llevan a cabo alguna actividad empresarial beneficiándose de su situación fiscal, que es lo que se está tratando de erradicar. “Si existe alguna donataria que tenga esta situación y vaya a ser afectada por alguna revocación de su autorización, puede acudir con nosotros para verificar el caso específico”, agregó.

En cuanto a la medida para que se equipare como defraudación fiscal el que una empresa Immex no retorne el activo fijo (maquinaria/línea de producción)

Miscelánea 2021 continúa política de “terrorismo fiscal”: especialista

La actual administración federal mantiene una política de terrorismo fiscal, considera el abogado Daniel Ruiz de la Peña, pieza toral de ello es la reforma al Artículo 5A del Código Fiscal de la Federación (de 2020) y de la reforma al mismo artículo en la Miscelánea Fiscal de 2021.

En entrevista con ZETA, Ruiz recordó que en 2020 dicho artículo estableció que el Servicio de Administración Tributaria (SAT) podría recaracterizar las operaciones sin que eso pudiera utilizarse para la persecución penal en materia de defraudación fiscal; sin embargo, de aprobarse en el Senado, en 2021 la modificación a ese numeral permitirá que ya pueda usarse para esos fines.

El director de la Comisión de Estudios Fiscales del Colegio de Contadores Públicos de Tijuana explicó que una recaracterización consistiría en que una donación padre-hijo fuera clasificada por el SAT como una compraventa que grava impuestos, por lo que se estaría determinando una defraudación fiscal.

En 2019 hubo una reforma para equiparar la defraudación fiscal de más de 7.8 millones de pesos como delincuencia organizada, sin embargo, en opinión del especialista no a todos se les impondría prisión preventiva. Lo anterior, debido a que el 28 de agosto la Suprema Corte de Justicia de la Nación publicó una jurisprudencia en la que señala que en el delito de huachicoleo no necesariamente se dará la prisión preventiva si la persona presuntamente responsable acredita que está en la región y no puede fugarse.

“Entonces, si vamos a la parte de la aplicación analógica de esta jurisprudencia, por defraudación fiscal, podemos separar a dos grandes grupos de contribuyentes. El primero agruparía a aquellos que en realidad están defraudando al fisco de ‘una manera descarada’ y que no hay forma de encontrarlos y que están utilizando prestanombres”. A estos, “muy probablemente la autoridad sí les impondrá prisión preventiva, porque no van a tener forma de probar que están haciendo las cosas bien”, argumentó el abogado.

El otro grupo de contribuyentes que sí están pagando, tuvieron un error o tuvieron una estrategia que tal vez no le guste al fisco, pero al probar que está en la región y su interés fiscal “van a tener forma de darle la vuelta” a la prisión preventiva y a otras medidas cautelares por haber sido catalogados como defraudadores fiscales en delincuencia organizada. En ese sentido, ha habido desinformación en el tema.

Otra reforma que da “más dientes” a la autoridad es la modificación al Artículo 7 H Bis del Código Fiscal de la Federación (CFF), con la que el SAT cancelará los sellos digitales, eliminando la oportunidad de reactivarlos pese a que el contribuyente haga una solicitud de aclaración, como anteriormente sucedía.

La reforma más mediática es la modificación al Artículo 45 A del CFF, que da facultad a la autoridad para utilizar aparatos electrónicos (cámaras de video y celulares, etcétera) en las visitas domiciliarias, y a juicio del entrevistado, puede violentar el artículo 16 Constitucional en cuanto a la privacidad de los contribuyentes, pero esto “no es tan extremo” porque permitiría que no solo los privados utilicen esos medios tecnológicos, como actualmente sucede bajo el principio de que la autoridad únicamente puede hacer lo que la Ley le permite, y los privados, lo que no les es prohibido.

Para Ruiz de la Peña, un tema más preocupante es que la autoridad podrá asegurar los bienes de terceros cuando en una auditoría, a un contribuyente se le requiera información al tercero y no la proporcione. (Julieta Aragón Domínguez

que importó, el funcionario federal dijo que las empresas deben tener un mayor control para evitar dicha situación. “muchas veces no es por una cuestión de dolo, porque quiero cometer un ilícito, sino porque hay falta de control en los inventarios de las empresas”, y estas tienen derecho a saber que cuando la autoridad les descubra esta situación pueden regularizarse o hacer un pedimento de corrección de este activo fijo; no necesariamente tiene que llegar al extremo de que se sancione con cárcel”.

– ¿Las medidas que los diputados avalaron en la Ley de Ingresos y Miscelánea Fiscal están encaminadas a ejercer más presión contra el contribuyente?, preguntó ZETA.

“Creo que se trata de hacer la recaudación más eficiente, más ágil, y obviamente el SAT tiene que cubrir ciertas lagunas o cuestiones legales. Creemos como Procuraduría que toda la legislación fiscal tiene que adaptarse a las prácticas económicas que se estén llevando a cabo y también a las prácticas indebidas que desafortunadamente las empresas hacen y que por ellas terminan siendo afectadas otras empresas que son cumplidas. Estos mecanismos están bien orientados para poder limitar cuáles son las empresas o cuáles las prácticas indebidas que se están llevando a cabo, y que se traten de erradicar prácticas que son evasivas”.

Para concluir, el representante estatal de la Prodecon indicó:

“Siempre estamos del lado de que se paguen los impuestos, es una cuestión de interés público que nos beneficia a todos, pero también ponderar el derecho del contribuyente a la justicia. Es lo que ofrecemos al contribuyente, un acceso a la justicia rápido, expedito”.