Cuando una persona ya no puede pagar una deuda y negocia un descuento (quita) para cerrar el crédito, su calificación en el Buró de Crédito disminuye, con lo que otras empresas podrían no prestarle nuevamente, comentó Wolfgang Erhardt Varela, vocero nacional del Buró de Crédito.

El descuento que se otorga al deudor es un quebranto para el otorgante de crédito o para la empresa que compró la cartera vencida, de modo que en el Reporte de Crédito se coloca una observación en la que se señala el monto del quebranto generado.

En ese sentido, ejemplificó que una persona que tenía una deuda de 350 mil pesos en una tarjeta de crédito, aceptó una quita de 250 mil pesos pagando sólo 100 mil pesos para cerrar el crédito. Posteriormente, vendió su automóvil con la intención de dar un enganche para un préstamo automotriz, pero éste le fue negado.

“La quita solamente es buena cuando no hay de otra, porque por lo menos cierras el crédito y ya no se siguen generando más intereses”, señaló el ejecutivo. Recomendó que, si hubo una mejora económica luego de optar por una quita, se busque reabrir el crédito para pagar el quebranto y mejorar la calificación crediticia.

En el caso de la reestructuración de una deuda, para que se pague a más tiempo con una mensualidad menor y/o con tasa de interés más baja, no repercute negativamente la calificación crediticia siempre y cuando se paguen puntualmente las nuevas condiciones del crédito, apuntó Erhardt Varela en entrevista con ZETA.

¿QUIÉN ESTÁ EN BURÓ DE CRÉDITO?

Aunque por razón de mercado Wolfgang Erhardt Varela no proporcionó el número de créditos en la base de datos del Buró de Crédito, señaló que todas las personas que solicitan algún financiamiento o servicio se encuentran en ésta al generarse un Reporte de Crédito, si es que no se cuenta con alguno.

Publicidad

“Es muy importante saber que todas las empresas, no importa su giro, no importa su tamaño, todas las empresas legalmente constituidas que tengan una actividad crediticia o similar al crédito pueden trabajar con Buró de Crédito”, manifestó.

En el sector financiero generalmente se asocian con los bancos, con las tarjetas de crédito, los créditos personales e hipotecarios, pero también están otras entidades como las microfinancieras y las fintech (empresas que brindan servicios financieros mediante software o tecnología).

Desde 2008, el Servicio de Administración Tributaria (SAT) proporciona información de créditos fiscales que no han sido pagados ni garantizados conforme a la Ley. Además, también reporta el Infonavit.

En el sector comercial, dijo, se reporta el comportamiento crediticio de tarjetas de tiendas departamentales, así como otros servicios, como el de televisión de paga, telefonía, electricidad y, en algunas ciudades, el servicio del agua.

CADA MES SE ACTUALIZA

Erhardt Varela explicó que los otorgantes de los créditos reportan cada mes al Buró de Crédito el tipo de crédito otorgado y el comportamiento de pago. Con esa información se genera en el Reporte de Crédito un puntaje (score), el cual recientemente ha sido recalibrado y predice la probabilidad de que una persona tenga un atraso en su pago de 90 días o más en los próximos 12 meses.

El score más bajo va de los 413 a 586 puntos, corresponde al color rojo y significa “alta probabilidad de incumplimiento” de pago. Los tonos naranja son de un score regular de 587 a 667 puntos. En un score bueno, están los tonos amarillos, de 668 a 700 puntos, y el color verde, de un score excelente, va de 701 a 754 puntos.

“A ti como cliente te conviene tener un score alto, no solamente para que la mayoría de los otorgantes de créditos se fijen en ti, porque eres de bajo riesgo, sino porque ese mismo bajo riesgo hace que los otorgantes de crédito te quieran dar créditos más grandes, a plazo de tiempo más grande y con una tasa de interés más baja”, aseguró el portavoz del Buró de Crédito.

Dentro del Reporte de Crédito especial existen otros colores que señalan cómo está pagando una persona los créditos bancarios y no bancarios. “La palomita de color verde se coloca en créditos al corriente”, el amarillo indica que un crédito tiene un atraso de 89 días y el último indicador es una X en rojo, que significa que hay un atraso de 90 días o más en un crédito, o una deuda sin recuperar.

“La solución para pasar del rojo al verde es ponerse al corriente en tus pagos, una vez que se hace un movimiento, éste se actualiza a más tardar en 10 días naturales y pasarás a estar en verde, lo que no quiere decir que inmediatamente te van a prestar”, advirtió.

En la sección Históricos de Pagos, del Reporte de Crédito, se expone cada crédito obtenido por años y meses. El blanco significa un pagador puntual. El amarillo, con clave observación 2, 3 y 4, significa atrasos desde 1 a 29 días, de 30 a 59 días, y de 60 a 89 días.

“Luego empiezan los tonos rojos que serían los números 5, 6, 7, no hay 8, y el último, el 9. El 5 significa 90 a 179 días de incumplimiento de pago; el 6, atraso de pago de 120 a 149 días. El 7, un atraso muy considerable, de 150 días hasta 12 meses; y el 9 puede significar tres cosas: atraso de más de 12 meses, que hay una deuda parcial o total sin recuperar; o que el consumidor cometió fraude en su crédito”, expuso.

¿LOS REGISTROS SE BORRAN?

El funcionario del Buró de Crédito indicó que los créditos de las personas y empresas se eliminan de la base de datos del Buró a los seis años a partir de la primera fecha de incumplimiento de pago, aunque “no quiere decir que les hayan perdonado el crédito”.

Lo anterior, siempre y cuando sean adeudos de mil a 400 mil UDIS (Unidad de Inversión), ya sea por un crédito o una combinación de ellos. En contraste, no pueden eliminarse montos que excedan las 400 mil UDIS, que estén en proceso judicial, ni cuando el cliente haya cometido fraude.

Los créditos con adeudos menores a mil UDIS ($0-$7,080 a valor de la UDI del 10 de agosto de 2023) se eliminarán a los 12 meses. Entre 25 y 500 UDIS ($195-$3,901) a saldo actual se elimina a los dos años. Entre 500 y 1000 UDIS ($3,901-$7080) a los cuatro años. Cabe señalar que las UDIS van cambiando de valor.

El ejecutivo consideró como “saludable” que las empresas que otorguen un crédito puedan acceder con permiso al historial del cliente para calcular su capacidad de pago y evitar sobre , endeudarlo, ya que lo ideal es “no gastar más del 30%” en créditos. “Si le vas a sumar un crédito hipotecario, podría llegar hasta el 40% de tus ingresos, pero no más” para poder vivir.

DOS BURÓS EN MÉXICO

Con el fin de tener información de los clientes y evitar que la cartera vencida de los bancos se convierta en un problema como ocurrió en la crisis económica de 1994, se hicieron diversas reformas al sistema financiero mexicano.

En 1995 se creó la primera Sociedad de Información Crediticia (SIC) denominada Trans Union para recabar y manejar información de personas físicas. En 2008, Dun & Bradstreet obtuvo una autorización para personas morales. Ambas forman parte del comercialmente conocido Buró de Crédito, del que Wolfgang Erhardt Varela es vocero nacional.

En 2005 surgió la SIC denominada Círculo de Crédito, con autorización para recabar la información de personas morales, y en 2014, para personas morales. Las SIC son autorizadas por la Secretaría de Hacienda y Crédito Público. El Banco de México emite sus reglas de operación y la Comisión Nacional Bancaria y de Valores las supervisa.

Por Ley, una persona física o moral puede solicitar un Reporte de Crédito Especial a las SIC una vez al año, el cual será gratuito siempre que se solicite que el envío sea mediante correo electrónico o se acuda a recogerlo a la unidad especializada de la Sociedad.

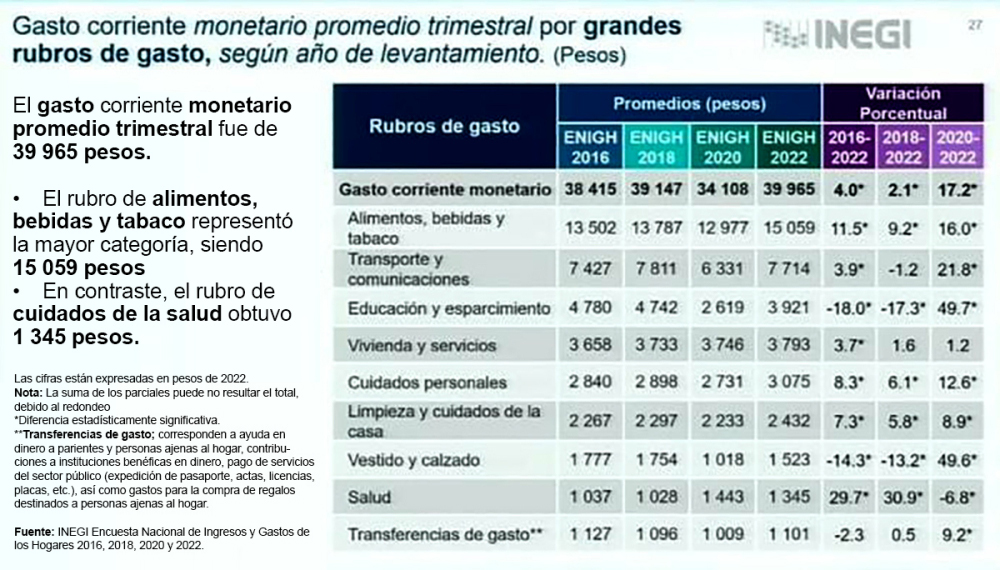

Aumentó gasto de alimentos en hogares mexicanos en 2022: INEGI …seguir leyendo